华尔街策略师警告:特朗普政策、地缘政治风险等因素将加剧2025年市场波动

- 国际

- 2024-12-16 18:07:04

- 572

作者: 智通财经 庄礼佳

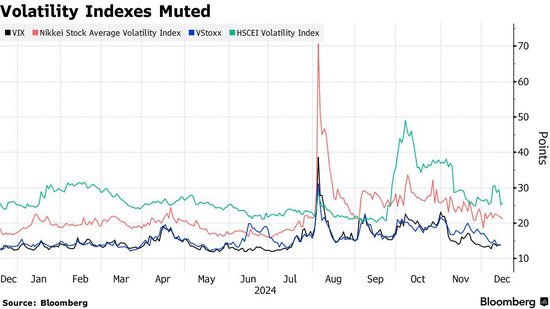

预计2025年将是风平浪静的一年的投资者应该警惕更多像今年8月那样的冲击,因为围绕特朗普税收和关裞政策的不确定性可能会扰乱市场。

智通财经APP获悉,预计2025年将是风平浪静的一年的投资者应该警惕更多像今年8月那样的冲击,因为围绕特朗普税收和关裞政策的不确定性可能会扰乱市场。

美国银行、摩根大通和西班牙对外银行的策略师预计,持续的期权抛售将总体上抑制波动性。摩根大通预计,CBOE波动率指数在2025年的均值将为16左右,略高于2024年的约15.5。不过,西班牙对外银行指出,一系列因素——包括围绕美国关裞政策的不确定性上升、地缘政治紧张局势、市场集中度和估值过高、融资市场出现压力迹象以及就业市场走弱——可能引发更多波动。

西班牙对外银行策略师Michalis Onisiforou在一份客户报告中表示:“经济持续增长、加上波动性抛售策略日益流动,应该会支持欧洲和美国市场的结构性低波动性环境。”“然而,有几个因素表明,2025年更大范围的波动水平将会上升,而且会更频繁地出现波动。”

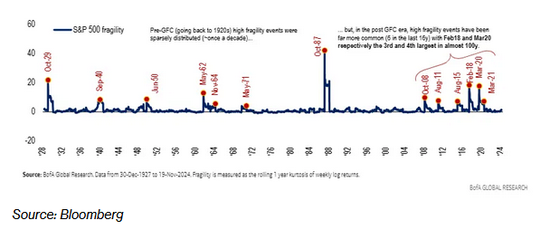

美国银行则认为,市场的特点将是长时间的平静之后出现“肥尾”,即突然的大幅极端波动。美银预计,与过去80年相比,标普500指数发生脆弱性冲击的频率将增加五倍。该行补充称,另一个全指数范围的重大冲击事件可能已经迟来。

零日期权、银行兜售的量化投资策略以及出售期权以获得高额回报的ETF将增加市场供应,使交易员继续做多gamma。这往往会抑制市场波动,因为交易员需要在市场下跌时买入更多期货或股票、并在反弹时卖出,以保持头寸平衡。

摩根大通指出,尽管技术因素正在抑制市场波动,但宏观指标显示波动率应该会更高,数据显示CBOE波动率指数均值应该在19左右的合理水平。

Dominice & Co. Asset Management合伙人兼投资主管Pierre de Saab表示:“目前的低波动性很可能是暂时的,投资者已经消化了特朗普即将出台的政策的所有好消息,但没有理会这些政策可能产生的负面影响。”“我预计,与2024年或2017年相比,2025年市场的上行空间将更小,由特朗普的非正统做法导致的严重破坏风险会更大。”

瑞银策略师指出,特朗普拟实施的对外加征关裞和对内减税之间的政策抵消可能会刺激更多的市场波动。该行美国股票衍生品研究主管Max Grinacoff表示:“明年上半年,我们可能直接进入一个相对较高的股市波动环境。”瑞银表示,潜在的关裞恶化将使美联储更加鸽派,其政策也会更加确定,从而降低债券波动性。

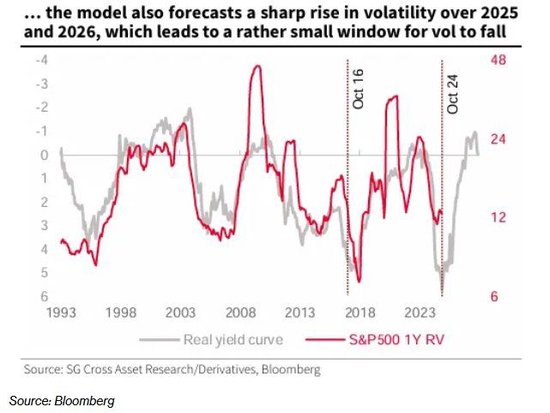

法国兴业银行策略师也同样认为,波动性下降的窗口越来越小。该行衍生品策略师Jitesh Kumar表示:“我们的模型预测,到2025年和2026年,波动性将不断上升。”

美国银行和摩根大通表示,以低价差成本对冲大幅抛售风险的一种方式是买入波动率指数(VIX)看涨期权,卖出标普500指数看跌期权。波动率指数往往对市场动荡反应迅速,多头仓位可以起到缓冲作用,而交易员也可以从标普500看跌期权的溢价中获利。

摩根大通和美国银行都在推动定制一篮子价差交易。美国银行指出,股票的脆弱性(即相对于历史波动而言的大幅突然波动)创历史新高,是股市表现的推动因素。包括Benjamin Bowler在内的美国银行策略师表示:“2024年,标普500指数成分股的脆弱性冲击程度达到了30多年来的极端水平,如果人工智能热潮继续下去,几乎没有迹象表明这种冲击会消散。”

跨资产交易在2024年激增后,在即将进入2025年之际仍很受欢迎。摩根大通强调,欧洲斯托克50指数下跌、美国10年期美债收益率上涨,这是一种双重二元期权,“市场开始消化即将上任的特朗普政府在驱逐非法移民、关裞和近岸业务等方面更激进地执行竞选承诺的情况”。

新加坡一家管理着35亿美元资产的家族理财公司Lighthouse Canton的咨询主管Antoine Bracq表示:“我们对更高的利率和新关裞的潜在影响持谨慎态度。”“尽管风险资产的上涨时间可能长于预期,但我们现在看到了利用廉价波动水平来保护自己股票的机会。”

发表评论